Previsioni Oltraggiose

Oro alla patria? No, questa volta oro ai cittadini

Ruben Dalfovo

Investment Strategist

Market Strategist

Gli utili del secondo trimestre di Alphabet sono risultati robusti in segmenti aziendali chiave, ma hanno anche portato a un nuovo esame sui costi di costruzione del suo futuro nell'AI. Gli investitori hanno ottenuto ciò che volevano sui ricavi e sui profitti, ma la reazione delle azioni è stata mitigata da un forte aumento delle spese in conto capitale, che ha riacceso i timori degli investitori sui costi e sui tempi di monetizzazione degli investimenti in intelligenza artificiale. Nonostante ciò, Alphabet rimane in una posizione forte, con una base di utenti fidelizzati, accordi cloud in accelerazione e una valutazione relativamente attraente. Di seguito i cinque punti chiave che abbiamo tratto dai risultati del Q2 2025 di Alphabet.

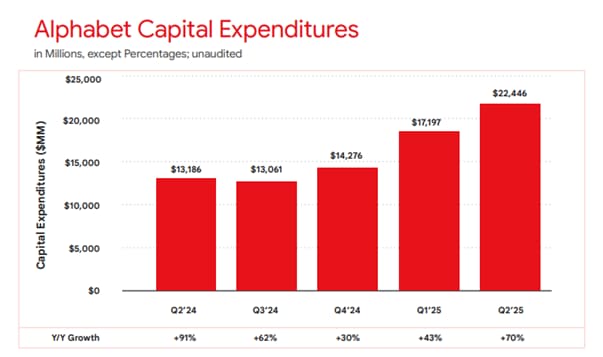

Alphabet ha riportato spese in conto capitale di $22,4 miliardi, molto al di sopra dei $18,2 miliardi attesi dagli analisti. Ancora più notevole è stata la decisione dell'azienda di aumentare le spese in conto capitale per il 2025, da circa $75 miliardi di tre mesi fa a $85 miliardi, sottolineando quanto aggressivamente sta spendendo su data center, chip AI e infrastruttura per alimentare la prossima ondata di intelligenza artificiale.

Fonte: Alphabet

La sorpresa sulle spese in conto capitale ha inizialmente invertito un rally post-utili delle azioni Alphabet dopo l'orario di chiusura, dimostrando che gli investitori, anche quelli ottimisti sull'AI, iniziano a esaminare i tempi e il ritorno sugli investimenti. Sebbene Alphabet abbia riportato margini operativi del 32%, in linea con l'anno precedente, gli investitori sanno che anche un forte generatore di profitti può affrontare pressioni se gli investimenti non producono risultati in tempi ragionevoli.

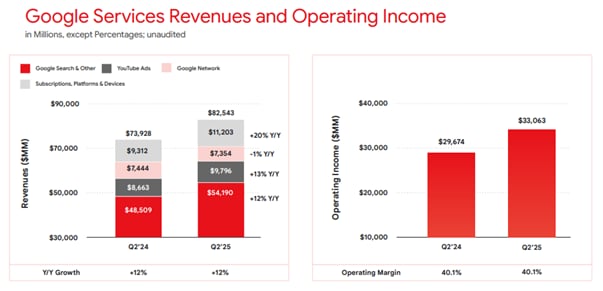

Il cuore del business di Alphabet, la Ricerca, rimane resiliente per ora, nonostante la crescente concorrenza degli strumenti di generative AI come ChatGPT e Perplexity. Google Search comanda ancora quasi il 90% della quota di mercato globale (al di fuori della Cina), e nel secondo trimestre, i ricavi pubblicitari della ricerca sono cresciuti del 12% anno su anno, superando le attese di una crescita del 9%

Google Search rimane incredibilmente rilevante: Google è utilizzato da 5 miliardi di persone ogni mese e la sua prestazione ha aiutato a guidare un forte risultato sui ricavi e sui profitti. Alphabet sta testando i riassunti generati dall'AI in cima ad alcuni risultati di ricerca, offrendo uno sguardo su come l'azienda potrebbe contrastare le minacce di ChatGPT e altri strumenti di generative AI. Ma quei riassunti non includono ancora link monetizzabili, il che significa che Alphabet non ha ancora trovato un modo per generare direttamente ricavi pubblicitari da quell'interfaccia. Sebbene ciò sollevi valide domande a lungo termine sulla cannibalizzazione, l'impatto attuale è limitato poiché Google rimane il motore di ricerca predefinito per miliardi di persone, e quella abitudine è difficile da scambiare.

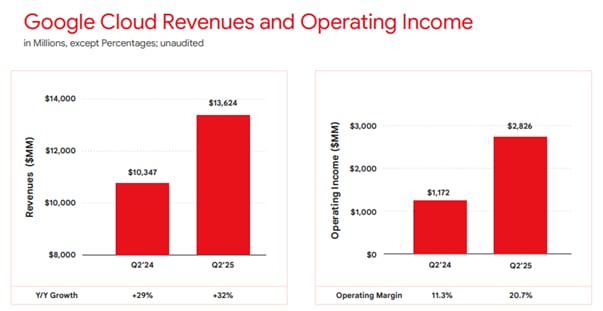

Google Cloud è stato il performer eccezionale di questo trimestre. I ricavi sono saliti a $13,6 miliardi, in aumento del 32% anno su anno e superiori al consenso di $13,1 miliardi. Il numero di accordi Cloud sopra i $250 milioni è raddoppiato, e Alphabet ha firmato tanti accordi da oltre $1 miliardo nella prima metà del 2025 quanti ne ha firmati in tutto il 2024. Il reddito operativo ha raggiunto i $2,83 miliardi, stabilendo ulteriormente il Cloud come motore di crescita redditizia. L'AI continua a sostenere questa crescita, con il modello Gemini di Alphabet ora incorporato in tutto il portfolio cloud e negli strumenti di produttività. Sebbene sia ancora dietro OpenAI's ChatGPT nell'adozione, Gemini sta aiutando Alphabet a conquistare clienti aziendali e a rafforzare il suo fossato nello spazio dell’AI.

Fonte: Alphabet

YouTube continua a consegnare risultati positivi. I ricavi pubblicitari sono cresciuti del 13% anno su anno e le sottoscrizioni stanno diventando una parte sempre più significativa del business. Come osservato dal CEO Sundar Pichai, la piattaforma si sta evolvendo con il comportamento dei consumatori: "Una generazione che è cresciuta con YouTube sui propri dispositivi ora sta guardando sempre più i loro creatori e contenuti preferiti sulle loro televisioni."

Una carta imprevista nel portfolio di Alphabet è Waymo, il suo servizio di guida autonomo. Waymo ha registrato 71 milioni di miglia autonome con passeggeri fino a marzo e sta operando in cinque città degli Stati Uniti, tra cui Phoenix, San Francisco e Los Angeles. Attualmente sta testando il servizio in oltre 10 nuove città, come New York e Philadelphia. Sebbene Waymo rimanga parte del segmento speculativo "Other Bets", che ha registrato una perdita di $1,2 miliardi nel trimestre, si distingue come uno dei giocatori più avanzati nella mobilità autonoma. Se gli ostacoli normativi e di adozione verranno superati, Waymo potrebbe evolvere in un contributore significativo ai ricavi futuri di Alphabet. Inoltre, il dollaro americano più debole ha fornito un impulso sottile ma importante a questo trimestre. Alphabet genera circa il 50% dei suoi ricavi dai mercati internazionali, e gli effetti delle valute hanno aggiunto un intero punto percentuale alla crescita, un'inversione rispetto al trascinamento di un punto visto l'anno scorso. Quel vento favorevole potrebbe continuare se il dollaro rimane sotto pressione a causa delle politiche della Fed in evoluzione.

Alphabet ora viene scambiata a un rapporto prezzo-utili prospettico inferiore a 20x, rendendola una delle opzioni più attraenti all'interno del gruppo Magnificent Seven. Abbinata al suo forte saldo di cassa e alla continua redditività nella Ricerca e nel Cloud, Alphabet potrebbe essere vista sempre più come un nome tecnologico difensivo, meno dipendente dalla monetizzazione speculativa dell'AI e più radicata nei business che generano flussi di cassa.

Fino a quando Alphabet non riuscirà a fornire maggiore chiarezza su come l'AI trasformerà l'economia dei suoi segmenti core, in particolare la Ricerca, è improbabile che riacquisti il suo status precedente di pura giocata di crescita. Ma con i tassi d'interesse probabilmente in diminuzione, la sua combinazione di redditività, saldo di bilancio forte e valutazione ragionevole potrebbe renderla sempre più attraente per gli investitori in cerca di attività stabili con potenziale di crescita nell'AI.

I risultati di Alphabet possono aver deluso sulle spese in conto capitale, ma erano comunque più solidi rispetto a quelli di alcuni dei suoi colleghi del Magnificent Seven, in particolare Tesla, che rimane ancora in retromarcia. La divergenza all'interno del Mag7 sta diventando più pronunciata: Meta, Microsoft e Nvidia sono aumentate di una media del 22% quest'anno, mentre Alphabet e Amazon sono state per lo più piatte, e Apple e Tesla sono calate di circa il 12%. Quella divergenza parla di una verità più ampia: il Magnificent Seven non è più un monolito. Mentre alcune aziende come Nvidia e Microsoft hanno articolato strategie chiare e credibili per monetizzare l'AI, altre, come Tesla e Apple, affrontano un crescente scetticismo. Il CEO di Tesla, Elon Musk, insiste che il futuro dell'azienda risiede nell'AI e nella guidaautonoma, in particolare attraverso l'attività di Robotaxi che deve ancora essere scalata. Ma quel futuro rimane speculativo, e gli utili attuali continuano a deteriorarsi. Alphabet, al contrario, offre una storia AI più concreta. Gli investitori possono interrogarsi sui costi, ma almeno c'è una visibile costruzione di infrastrutture e un core profittevole per sostenere la visione. Questo è il motivo per cui gli utili di Alphabet sono importanti oltre il suo stesso titolo. Rafforzano l'idea che l'AI rimanga la narrativa dominante per i mercati, ma non tutti i giocatori ne beneficeranno allo stesso modo. Esecuzione, strategia, e tempistiche di monetizzazione stanno iniziando a separare i vincitori dagli speranzosi.

Questi rapporti in arrivo aiuteranno a confermare se l'ottimismo cauto di Alphabet può estendersi al resto del complesso AI, o se la leadership del mercato continuerà a restringersi solo verso pochi con percorsi di monetizzazione comprovati.