Previsioni Oltraggiose

Oro alla patria? No, questa volta oro ai cittadini

Ruben Dalfovo

Investment Strategist

Investment and Options Strategist

Questo articolo fa parte di una mini-serie in quattro puntate sull'assegnazione delle opzioni, creata sia per investitori che per trader attivi. Che tu stia iniziando o sia già immerso in strategie avanzate, comprendere l'assegnazione ti aiuterà a gestire rischio e opportunità con maggiore sicurezza.

Questa è la parte 2: Come evitare l'assegnazione.

L'assegnazione è parte del gioco quando vendi opzioni ma non deve coglierti di sorpresa. Che tu sia un investitore che effettua occasionalmente covered call o un trader che gestisce attivamente spread multileg, la chiave per evitare assegnazioni indesiderate sta nel comprendere quando e perché si verificano tipicamente e agire prima che accada.

Iniziamo con il concetto fondamentale: l'assegnazione avviene quando l'acquirente di un'opzione sceglie di esercitarla. Se hai venduto quell'opzione, sei ora responsabile: potresti dover acquistare o consegnare 100 azioni per contratto. Ma contrariamente a ciò che molti temono, l'assegnazione non arriva dal nulla. In quasi tutti i casi, i segnali di avvertimento sono proprio lì se sai cosa cercare.

Uno degli indicatori più utili per prevedere il rischio di assegnazione è il valore estrinseco, noto anche come valore temporale. Questa è la parte del prezzo dell'opzione che riflette il tempo rimanente fino alla scadenza e le aspettative di volatilità. Il resto del prezzo è il valore intrinseco, che è la quantità per cui l'opzione è in the money.

Finché un'opzione venduta (short) ha ancora una quantità decente di valore estrinseco, ad esempio €0,20 o superiore, è improbabile che venga esercitata anticipatamente. Perché? Perché l'acquirente dell'opzione perderebbe quel valore temporale esercitando.

Ma una volta che il valore estrinseco scende sotto €0,10, specialmente quando un'opzione è in the money, le probabilità di assegnazione aumentano drasticamente. A quel punto, c'è poco beneficio nel mantenere l'opzione, ed esercitarla per catturare il valore intrinseco diventa più attraente, soprattutto per gli acquirenti di call poco prima di un dividendo.

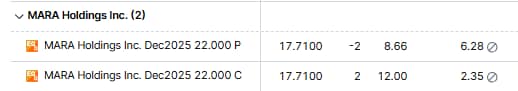

Puoi stimare il valore estrinseco nella tua piattaforma BG Saxo osservando quanto del prezzo dell'opzione riflette il suo valore temporale. Ecco come funziona: per un'opzione put, se il prezzo di esercizio è superiore al prezzo dell'azione, l'opzione ha valore intrinseco. Ad esempio, se hai venduto una put con un prezzo di esercizio di €22 e l'azione è quotata a €17,80, l'opzione ha €4,20 di valore intrinseco, perché €22 meno €17,80 è uguale a €4,20. Se il prezzo corrente dell'opzione è €6,30, allora i rimanenti €2,10 (6,30 meno 4,20) rappresentano il valore estrinseco.

Quella parte riflette quanto tempo è rimasto fino alla scadenza e qualsiasi premio di volatilità. Se quel valore estrinseco scende sotto €0,10, l'assegnazione diventa più probabile.

Se il risultato della sottrazione è negativo, significa semplicemente che non c'è alcun valore intrinseco, l'opzione è out of the money e porta solo valore temporale. In tal caso, non c'è rischio di assegnazione, poiché esercitare un'opzione out of the money non avrebbe senso economico.

Esempio di posizione con 1 gamba (put) in the money

È importante capire che un'opzione in the money non significa automaticamente che l'assegnazione sia imminente. I trader spesso vendono put o call che vanno in the money, specialmente su sottostanti ad alta volatilità. Ciò che conta di più è quanto valore temporale è rimasto.

Prendi il caso mostrato nello screenshot sopra: la put è profondamente in the money, ma il trader detiene anche una call long (comprata o rialzista)) allo stesso prezzo di esercizio. Questa è una posizione di azione sintetica rialzista. In questo caso, anche se la put venduta è profondamente in the money, non c'è alcun motivo reale per temere l'assegnazione. Questo perché il trader detiene una call lunga allo stesso prezzo di esercizio, formando una posizione di azione sintetica rialzista. Che l'assegnazione avvenga o meno, il rischio e il payoff sono effettivamente gli stessi di possedere l'azione. Il trader è già esposto allo stesso movimento direzionale. Infatti, con entrambe le gambe in posizione, la strategia è bilanciata e auto-coperta.

Non c'è rischio urgente, nessuna sorpresa di margine improvvisa, solo un cambiamento nel modo in cui la posizione è detenuta. Quindi anche se la put short (venduta) sembra spaventosa da sola, la struttura complessiva è stabile e intenzionale.

La maggior parte delle assegnazioni anticipate avviene poco prima della scadenza, soprattutto di venerdì. Più ti avvicini alla scadenza, più è probabile che le tue opzioni short (vendute) in the money perdano tutto il loro valore estrinseco. Per le call vendute (short), il rischio di assegnazione aumenta ancora prima se c'è un dividendo imminente. Questo perché i detentori di call potrebbero voler esercitare solo per reclamare il pagamento.

Un punto importante da ricordare: l'assegnazione non avviene mai durante le ore di mercato. È un processo di back-office che si svolge dopo la chiusura, tipicamente basato su decisioni di fine giornata dei detentori di opzioni. Quindi durante il giorno di negoziazione, non ti ritroverai improvvisamente assegnato, c'è tempo per agire. (Per ulteriori dettagli su come funziona il processo di assegnazione e quando appare nel tuo conto, vedi Parte 1: Assegnazione: le basi.)

Una semplice abitudine è controllare le tue opzioni short (vendute) uno o due giorni prima della scadenza. Se sono in the money e negoziano al loro valore intrinseco o vicino ad esso, potresti volerle chiudere o effettuare il rolling. Lo stesso vale per qualsiasi call venduta (short) che è in the money in vista di una data ex-dividendo.

Evitare l'assegnazione è spesso solo una questione di tempismo. Osserva le tue opzioni corte (short) per segnali di declino del valore temporale. Monitora i calendari dei dividendi. Adotta un approccio proattivo nella gestione del rischio. Che tu voglia evitare l'assegnazione, o accettarla a tuo piacimento, più comprendi i segnali di avvertimento, più avrai controllo.

Non si tratta di evitare l'assegnazione a tutti i costi. Si tratta di scegliere quando funziona per te.