Vantaggi della strategia butterfly

La strategia butterfly offre diversi vantaggi, soprattutto per i trader che cercano di trarre profitto da prezzi stabili con un rischio minimo:

- Rischio definito. Le ali della strategia butterfly limitano le potenziali perdite, rendendola molto più sicura rispetto alle opzioni naked o agli straddle diretti.

- Efficienza dei costi. Questa strategia spesso richiede meno capitale rispetto ad altre strategie opzionali con profili di rischio-rendimento simili.

- Rendimento prevedibile. Il potenziale di profitto e perdita è chiaramente definito all'inizio, aiutando i trader a pianificare le loro posizioni con precisione.

- Vendita di volatilità. Ideale per i trader che si aspettano bassa volatilità, le strategie butterfly permettono di trarre profitto da condizioni di mercato stabili senza esporsi ai rischi illimitati associati ad altre strategie di vendita di volatilità.

- Conformità normativa. I broker generalmente richiedono ai trader di definire il loro rischio quando vendono opzioni. La strategia butterfly soddisfa questi requisiti, rendendola accessibile a un numero maggiore di trader.

- Flessibilità. La strategia può essere adattata per tenere conto dello skew o di anomalie di prezzo, assicurando che i trader possano ottimizzarla per specifiche condizioni di mercato.

Svantaggi della strategia butterfly

Nonostante i suoi vantaggi, la strategia butterfly non è priva di svantaggi. Ecco alcune limitazioni da tenere a mente:

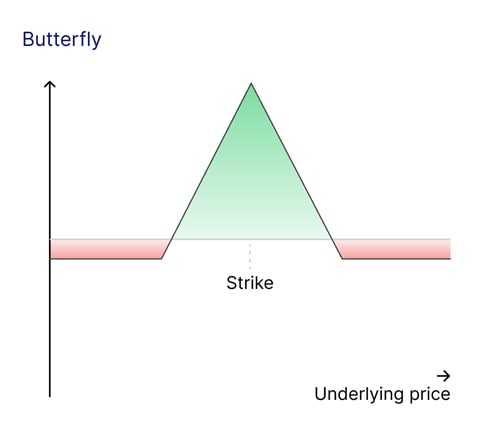

- Potenziale di profitto limitato. A differenza di altre strategie, i guadagni sono limitati al punto di profitto massimo. Anche se l'asset sottostante rimane perfettamente stabile, i tuoi guadagni non supereranno il picco calcolato.

- Richiede precisione. Il successo della strategia si basa sul prezzo dell'asset sottostante che permane vicino al prezzo di esercizio medio. Grandi movimenti di prezzo al di fuori dei punti di pareggio possono portare a perdite.

- Sensibilità al tempo. Avvicinandosi alla scadenza, il decadimento temporale accelera, e piccoli cambiamenti nel prezzo dell'asset sottostante possono avere un impatto significativo sul valore della strategia.

- Complessità. Una strategia butterfly coinvolge diverse gambe di opzioni, il che può aumentare i costi di transazione e i rischi di esecuzione.

- Vulnerabilità al mispricing. Fattori come lo skew (il prezzo relativo delle opzioni) e la curtosi (la probabilità di movimenti di prezzo estremi) possono rendere la strategia meno conveniente. Una valutazione errata di questi elementi può ridurre la redditività.

Aspetti pratici per l'utilizzo delle strategie butterfly

Per sfruttare al meglio la strategia butterfly, considera i seguenti aspetti:

- Scegli il mercato. Utilizza le strategie butterfly in mercati dove ti aspetti bassa volatilità e movimenti di prezzo minimi. Mercati con comportamenti di prezzo prevedibili, come quelli influenzati da tendenze stagionali o livelli tecnici di resistenza, sono potenziali candidati.

- Imposta strike realistici. Allinea il prezzo di esercizio medio con la tua previsione per il prezzo dell'asset sottostante alla scadenza. Questo strike dovrebbe rappresentare il livello di prezzo in cui ti aspetti che l'asset si stabilizzi.

- Monitora attentamente. Tieni sotto controllo la tua posizione man mano che si avvicina la scadenza. Il valore della strategia può cambiare rapidamente a causa del decadimento temporale o di movimenti di prezzo inattesi, quindi un monitoraggio regolare è essenziale.

- Confronta i costi. Assicurati che il potenziale guadagno giustifichi i costi di transazione e lo sforzo coinvolti. Diverse gambe di opzioni possono comportare commissioni più elevate, che dovrebbero essere considerate nei tuoi calcoli.

- Comprendi la volatilità. Le strategie butterfly funzionano meglio quando la volatilità implicita è alta ma si prevede che diminuisca. Questa configurazione massimizza il premio raccolto dalla vendita delle opzioni.

- Analizza skew e curtosi. Sii consapevole di come skew e curtosi influenzano il pricing delle opzioni. Uno skew ripido può aumentare il costo di un'ala, mentre un'alta probabilità di movimenti di prezzo estremi (curtosi) potrebbe rendere la strategia meno efficace.

Conclusione: un approccio bilanciato tra rischio e rendimento

La strategia butterfly è una strategia sulle opzioni altamente versatile che offre un equilibrio tra rischio definito e potenziale di profitto mirato. Che tu stia negoziando materie prime, indici o altri asset, questa strategia ti consente di capitalizzare sulla stabilità dei prezzi mantenendo il tuo rischio sotto controllo.

Il suo chiaro profilo rischio-rendimento, l'efficienza dei costi e i vantaggi in termini di margine la rendono una scelta potenziale sia per i trader. Comprendendo i fattori che influenzano le strategie butterfly, come skew, curtosi e volatilità, i trader possono ottimizzare le loro posizioni e aumentare la redditività.

In definitiva, la strategia butterfly esemplifica una gestione del rischio precisa nel trading di opzioni, permettendo ai trader di navigare in mercati incerti con un piano chiaro. Per coloro che si aspettano stabilità nei movimenti di prezzo, questa strategia è uno strumento da valutare per generare guadagni mantenendo i rischi chiaramente definiti.

Le opzioni sono prodotti complessi e ad alto rischio e richiedono conoscenza, esperienza di investimento e, in molti casi, un'elevata accettazione del rischio. Il trading di opzioni è altamente speculativo e non è adatto a tutti gli investitori a causa dei rischi connessi. La negoziazione di opzioni comporta un rischio elevato. Le opzioni acquistate possono scadere senza valore, con la conseguente perdita dell'investimento iniziale (premio e costi), mentre le opzioni vendute possono comportare per l’investitore perdite sostanziali (potenzialmente illimitate).Prima di investire in opzioni, è necessario essere ben informarti sul funzionamento e sui rischi di tali prodotti.